配资炒股用什么软件 圣邦股份vs南芯科技vs晶丰明源vs斯特威, 模拟芯片估值浅析

你若爱配资炒股用什么软件,生活哪里都可爱;

你若恨,生活哪里都可恨;

你若感恩,处处可感恩;

你若成长,事事可成长。

不是世界选择了你,

是你选择了这个世界。

既然无处可躲,不如傻乐;

既然无处可逃,不如喜悦;

既然没有净土,不如静心;

既然没有如愿,不如释然。

- 丰子恺《豁然开朗》

有道是:

这个世界的一切,都是你意念的倒影;

一个人80%以上的痛苦,都是他自己的价值观造成的。

不无道理。

你选择以什么样的一个姿态来看待这个世界,

这个世界也将会以同样姿态来对待你。

想到这一切,你是不是释然了:

苦哈哈是一辈子,

乐呵呵也是一辈子,

成年人,何必自己跟自己过不去?

苦哈哈带来的是对自己的虐待和对周围环境的漠视、无感

乐呵呵带来的则是对自己的富足优待和对这个世界阳光的反映与应对,

对比之下,高下立判。

有人会说,

日子这么苦,经济这么差劲,班上的这么苦逼,生意做的这么惨淡

我笑不起来呢?

其实,周围的这一切,好与坏,繁荣与萧条,

同样都只是你的感受,现实的世界未必就这么绝望、无助,

苏轼在黄州垦荒时写下"回首向来萧瑟处,归去,也无风雨也无晴",将贬谪困境转化为生命顿悟。

张骞凿空西域遭遇匈奴囚禁,却在十年间绘制出河西走廊的地理图谱;

麦哲伦船队经历哗变与饥荒,反而验证了地球曲率对航海的影响。

文艺复兴时期的威尼斯商人面对黑死病封锁,不是哀叹贸易中断,而是催生出最早的远程信用证制度。

困境如同高温窑炉,将现实的粗陶淬炼成文明的青花。

你我,

即便是俗人一个,

却也有最最充足的理由,

让自己的一生谱写精彩,谱写光明,谱写无悔。

放下心中那个自怨自艾的小我,

走出去,

拥抱这个世界吧,

心怀希望与热情!

出来混,

最重要的是要,出来!

Action, 永远是你逃离困境的法宝

It doesn’t hurt to ask,

张口三分地嘛,只要勇于开口,事情就已经成了一半;

张开口,你不会损失什么,即便被拒绝,大不了寻找下一位或下一个方向;

生存面前,不谈喜好,

无论你身处任何行业,在做任何事,

张开嘴,迈开腿,面带微笑。

2025年4月19日星期六 19:11,开启新的一篇文章。

又是一周,平淡无奇的一周。

市场交易中不乏混沌、乏味时刻,如果有,这一周毫无疑问中签。

关S还在打口水仗,择机那啥那啥还在艰难抉择中,望眼欲穿的刺激zc仍旧是犹抱琵琶半遮面,每当市场摇摇欲坠时,汪汪队必然在中午收盘或者尾市收盘准时上班,托而不举是常态,可谓是上也上不去,下也下不来,可不就横在这了。

有几点简单聊一下。

首先是业绩暴雷方向。本周最惨的票无疑就是东方通了,这个票小编2022年分析过,但从2023年开始业绩差的不是一星半点,逐渐就淡出了小编的关注视野,虽然,在国产替代方向偶有电光火花时刻,但在小编的内心深处,鉴于2023年的深坑(利润狂跌1609%),一直心有余悸,可以说从未在小编的推荐清单里面,这一次财务造假,真的是触目惊心呢,单周跌幅50%,血淋漓的教训,远离垃圾股,远离雷区(虽然有时防不胜防,但大A五千多只票,我们何必在级差股上浪费时间和感情呢)。

还有一个细节就是,虽然2024年财报优秀的一塌糊涂,但2025Q1业绩不给力的,在当下这种环境下,市场仍然选择了用脚投票,比如健帆生物,比如天健股份。相当于我们不能单纯的惯性思维,以为只要2024年财报优秀就可以,还是要看最新的2025Q1的季报,这个市场永远是那么的现实,过去的业绩永远属于过去,市场最最关心的仍然是当下最新的业绩表现,天雷滚滚,稳妥起见,要做还是做一些已经公布2025Q1季报的相对保险些。

从板块的角度,关S大棒下,市场选择了大消费和科技的国产替代方向,尤其是大消费板块,一度风光无二,比如小编3月份写的三胎概念,贝因美,新乳业,爱婴室,欢乐家,再比如之前写的大消费里面的麦趣尔,黑芝麻,同庆楼和全聚德等,在周五之前都有了亮眼的表现,但这个板块,从业绩成长的角度,实在是乏善可陈,所以周五的食品饮料板块全线溃败也就不足为奇了。

在弱预期和弱现实的双重背景下,别上头,不追高,甚至猥琐一点,见好就收,仍然是当下的策略之一。

单纯看周五来说,市场最靓的热点之一无疑就是5.5G概念了,做射频产品的大富科技、武汉凡谷涨幅分别是12cm和10cm, 而做天线和基站相关的4君子:信维通信、本川智能、金信诺和三维通信等,涨幅基本也都在5-10cm之间,这个概念,感觉上时不时会抽风一下。

其他基本就是乏善可陈了,还是那句话,4月底,等所有家的2025Q1季报公布完,我们相对就可以更清晰的加以布局了,目前还在努力收集数据中,包括小编自己也很期待最终的结果会是怎么一番景象。

昨天还在跟以为朋友聊,大A的伟大公司,还是太少了,业绩变脸是一个常态,业绩好,营收,利润,现金流,一个都不能少,还要防止财务造假,大股d减持,分H不达标,以及无底线的增F,回G猫腻,游Z收割,量H收割,你说在大A生存的小散,难不难?

难,肯定是难。

但有一个最根本的问题:

在大A, 交易的本质是什么?

有人说是资金导向

有人说是政策导向

从超短线的角度,这两个说法都对,

但从中长期的视角来说,毋庸置疑的一点就是:

业绩导向。

持续蒸蒸日上的公司,终究是不会被埋没的,

甭管它是传统行业还是新兴行业

市场终究会有它均衡的一面,涨多了跌,跌多了涨,大票涨多了回归小票,小票涨多了回归大盘,传统行业涨多了回归新兴行业,新兴行业涨多了回归传统行业。

涨涨跌跌的背后,是市场机制在起作用,而市场机制的最重要作用之一就是,

均衡和价值发现。

所以,在大A做交易的核心,重中之重,仍然是:

发现伟大的公司。

在发现伟大公司的基础上,努力找好入场点和出场点,坚持长期主义,

是一般性的小散户能够带走利润的不二法门。

我们都太急迫了,我们都太想回本了,我们都太想攫取利润了,我们都太想着今日入手的票,明日开始就连续涨停,满仓干,账户呈现指数级增长。

殊不知,

财不入急门。

快就是慢,慢就是快,

这个道理适用于各行各业。

没有长期主义的坚守,短暂的繁荣富贵,很容易像空中的楼阁,随风而逝的。

说回今日的选题吧,不得不说,其实上周的选题,多多少少带有一点遗憾的成分,上周的文章也说了,个股标的都选好了,却想着上周五模拟芯片是不是达到了小高潮,转而选取了非模拟芯片的图像传感器芯片(韦尔股份),射频芯片(卓胜微),功率芯片(捷捷微电),幸亏唯一的模拟芯片艾为电子(其实当时选题的时候是部分业务是有射频芯片概念)本周涨幅达到了11%,也算是不幸中的万幸吧。

而模拟芯片本身,在本周一二经历的短暂调整后,本周后半周继续发力,相关个股周涨幅都在5-10cm之间,索性,我们就继续在这个领域挖掘一下吧,也算是完成上周遗留的作业吧,瞅瞅圣邦股份、南芯科技、晶丰明源如何,同时为了凑够4只票的选题要求,把图像传感器芯片的斯特威也拉进来。

在这里,还是要重申一下,市场热点是在不停轮动的,每只标的的选题,虽然尽量接近热点,但又不可能完全契合热点,仅仅是作为一个基本面和估值的了解而已,绝对达不到入手即盈利的标准,还请诸位看官谨慎而行。

事实上,小编的文章,分析票的基本面只是一方面,很多时候,还是为了在交易策略,交易心态等方面做一些探讨,个股只是战术层面的一些东西,如果想做好交易,还是要在交易体系的战略层面多做一些努力。

言归正传

01

—

认识圣邦股份、南芯科技、晶丰明源和斯特威

圣邦股份, 坐标北京, 2017年上市

公司是专注于高性能、高品质模拟集成电路研究、开发与销售的高新技术企业。公司产品全面覆盖信号链和电源管理两大领域,拥有32大类5,200余款可供销售产品。

其中信号链类模拟芯片包括各类运算放大器、仪表放大器、比较器、SAR模数转换器(SAR ADC)、Δ-Σ模数转换器(Δ-Σ ADC)、Pipeline模数转换器(Pipeline ADC)、数模转换器(DAC)、模拟前端(AFE)、音频功率放大器、Audio DAC、视频缓冲器、线路驱动器、模拟开关、温度传感器、电平转换芯片、接口电路、电压基准芯片、小逻辑芯片等;电源管理类模拟芯片包括LDO、系统监测电路、DC/DC降压转换器、DC/DC升压转换器、DC/DC升降压转换器、背光及闪光灯LED驱动器、AMOLED电源芯片、PMU、过压保护、负载开关、电池充放电管理芯片、电池保护芯片、马达驱动芯片、MOSFET驱动芯片等,同时信号链和电源管理两大领域均在不断推出车规级新产品。

公司的模拟芯片产品可广泛应用于工业控制、汽车电子、通讯设备、消费类电子和医疗仪器等领域,以及物联网、新能源和人工智能等新兴市场。

营收权重而言,信号链产品营收占比1/3,毛利率56%;电源管理产品营收占比2/3,毛利率46%。

国内营收占比4成,香港占比5成多,台湾占比3%。。

2023年研发投入7.3亿,研发营收占比28%,远超过5%的优秀线。

南芯科技,坐标上海, 2023年上市

南芯科技是国内领先的模拟和嵌入式芯片设计企业之一,主营业务为模拟与嵌入式芯片的研发、设计和销售,专注于电源及电池管理领域,为客户提供端到端的完整解决方案。公司现有产品已覆盖移动设备电源管理芯片(含有线充电管理芯片、无线充电管理芯片、锂电管理芯片、其他移动设备电源管理芯片)、通用电源管理芯片、适配器电源管理芯片、汽车电子芯片通过打造完整的产品矩阵,满足客户系统应用需求。公司产品主要应用于手机、笔记本/平板电脑、电源适配器、智能穿戴设备等消费电子领域,储能电源、电动工具等工业领域及车载领域。

国内营收占比55%,海外45%。

2023年研发投入2.9亿,研发营收占比16%,远超过5%的优秀线。

晶丰明源, 坐标上海, 2019年上市

晶丰明源是国内领先的电源管理芯片设计企业之一,公司业务分为电源管理芯片和控制驱动芯片两大类,具体包括LED照明驱动芯片、电机控制驱动芯片、AC/DC电源芯片和高性能计算电源芯片四大产品线。

营收权重而言,射频分立器件营收占比56%,毛利率42%;射频模组营收占比42%,毛利率36%。

国内营收占比97%,海外3%。

2023年研发投入3.9亿,研发营收占比26%,远超过5%的优秀线。

斯特威, 坐标上海, 2022年上市

公司的主营业务为高性能CMOS图像传感器芯片的研发、设计和销售。作为致力于提供多场景应用、全性能覆盖的CMOS图像传感器产品企业,公司产品已被广泛应用在安防、机器视觉、智能手机、汽车电子、工业感知等众多高科技应用领域,并助力行业向更加智能化和信息化方向发展。

国内营收占比2/3,海外1/3。

2023年研发投入4.5亿,研发营收占比7.5%,超过5%的优秀线。

圣邦股份财报数据

2023年营收26亿, 过去5年营收复合增长率27%; 过去10年营收复合增长率23%;2023年营收增长-18%, 2024Q3营收增长30%,重新回到正轨。

毛利率而言, 2023年以前中位数为47%, 2023毛利率是50%,2024Q3更是回升到52%,2024年以来营收和毛利率戴维斯双击。

2023年自由现金流0.55亿, 历史小高点是2022年的9.5亿;过去10年自由现金流全部为正,说明挣钱杠杠的,且2024Q3相比去年同期也是大幅增长,从-0.7亿增长到4.1亿。

2023年底金融资产20.9亿, 另有4.2亿的长期股权投资,没有一分钱有息负债,不差钱。

南芯科技财报数据

2023年营收17.8亿, 过去3年营收复合增长率22%,过去5年营收复合增长率75%; 2023年营收增长36%, 2024Q3营收增长57%,公司仍在高速发展中。

毛利率而言, 2023年以前中位数为40%, 2023毛利率是42%, 毛利率相对稳定。

2023年自由现金流2.8亿, 历史小高点是2022年的4.0亿;且2024Q3相比去年同期也是大幅增加,从0.9亿增加到4.3亿。

2023年底金融资产28.7亿, 然后就没有然后了,没有一分钱有息负债,同样是妥妥的不差钱。

晶丰明源财报数据

2024年营收15亿, 过去5年营收复合增长率6%,过去10年的营收复合增长率15%; 2024年营收增长15%, 2023营收增长20%,总体营收相对匀速。

毛利率而言, 2024年以前中位数为25%, 2024毛利率是37%, 乖乖,这个毛利率涨幅也忒明显了些。

2024年自由现金流3.4亿, 历史小高点是2021年的6.2亿,自由现金流最近4年开始发力。

2024年底金融资产2.8亿, 金融负债3.8亿,长期股权投资0.8亿,资本资产结构也算中规中矩。

斯特威财报数据

2024年营收59.7亿, 过去5年营收复合增长率31%,过去7年的营收复合增长率52%; 2024年营收增长108%, 2025Q1营收增长109%, 乖乖,这才是宇宙速度呢

毛利率而言, 2024年以前中位数为20%, 2024毛利率是21%,毛利率相对稳定。

2024年自由现金流2.5亿, 历史小高点是2023年的5.1亿;过去7年自由现金流也是负多正少,最近两年开始转好。

2024年底金融资产12亿, 金融负债24亿,有息负债负担有点重。

02

—

圣邦股份、南芯科技、晶丰明源和斯特威估值

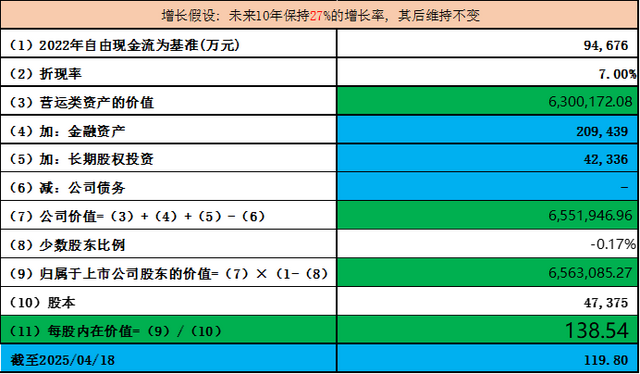

对于圣邦股份,我们以2022年自由现金流为基数, 综合过往的营收和自由现金流增长情况, 假设未来10年复合增长率为27%, 估值如下:

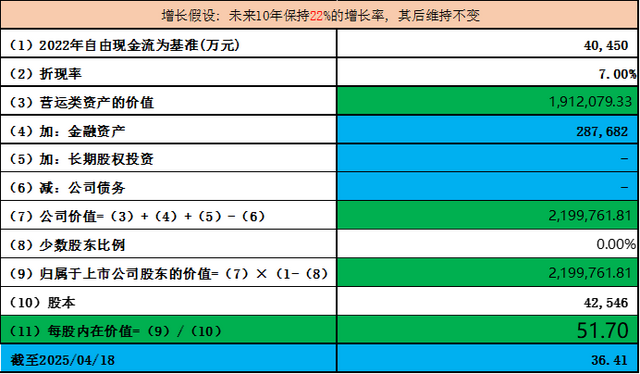

对于南芯科技,我们以2022年自由现金流为基数, 综合过往的营收和自由现金流增长情况, 假设未来10年复合增长率为22%,, 估值如下:

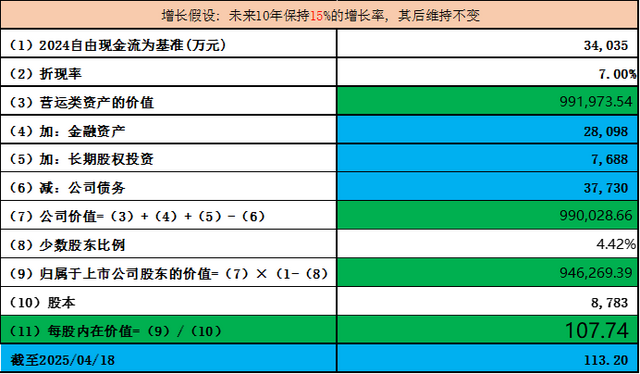

对于晶丰明源,我们以2023年自由现金流为基数, 综合过往的营收和自由现金流增长情况, 假设未来10年复合增长率为20%, 估值如下:

对于斯特威,我们以2023年自由现金流为基数, 综合过往的营收和自由现金流增长情况, 假设未来10年复合增长率为31%, 估值如下:

解读:

圣邦股份、南芯科技、晶丰明源和斯特威,, 芯片半导体领域的4家公司,只有斯特威聚焦图形传感器领域,其余三家则属于模拟芯片范畴,圣邦股份设计1/3的信号链和2/3的电源管理,而南芯科技和晶丰明源则主要聚焦于电源管理领域。

其实说起来,应该把上篇文章的艾为电子和本篇的斯特威调换一下就好了,那么本篇的4家公司将都为模拟芯片公司。

从2024年的毛利率来看,圣邦股份、南芯科技、晶丰明源和斯特威分别为52%,41%,37%和21%,看来还是图像传感器芯片相对毛利率更低一些。

从营收增速上,2024年的营收增速,圣邦股份、南芯科技、晶丰明源和斯特威分别为30%、57%、15%和108%,晶丰明源营收趋势相对一般。

圣邦股份,基于2022年自由现金流小高点,考虑到过往5年27%,10年23%,包括最近的2023年-18%和2024Q3的30%的营收增速,我们假定公司未来10年按照27%的复合营收增速发展下去,对应的估值为138.54附近,相比周四的近期的小高点126.60元,仍有10%左右的估值空间,当然如果算上极限值,则还有40%的空间(前提是2025Q1业绩别暴雷)。

南芯科技,基于2022年自由现金流小高点,考虑到过往3年22%,5年75%,包括最近的2023年36%和2024Q3的57%的营收增速,谨慎起见,我们假定公司未来10年按照22%的复合营收增速发展下去,对应的估值为51.70附近,51.70元上浮30%的极限值为67.21元附近,看来2023年4月份开盘时的63.90元的小高点还是在极限范围以内的。

晶丰明源,基于最新2024年自由现金流,考虑到过往5年6%,10年15%,包括最近的2024年15%和2023的20%的营收增速,我们假定公司未来10年按照15%的复合营收增速发展下去,对应的估值为107.74元附近,跟最新的收盘价113.20元比较接近,107.74元上浮30%的极限值为140.06元,所以,2021年4月份的405.45元的历史高点,真不知道怎么推上去的,估计很难再碰到了。

斯特威,基于2023年自由现金流小高点,考虑到过往5年31%,7年52%,包括最近的2024年108%和2025Q1的109%的营收增速,我们假定公司未来10年按照31%的复合营收增速发展下去,对应的估值为121.84元附近, 看来3月3号115元的小高点还是有可能被刷新的。

圣邦股份vs南芯科技vs晶丰明源vs斯特威, 模拟芯片估值浅析。综合来看,虽然叫模拟芯片估值浅析,但实际上斯特威属于如假包换的图像传感器芯片。具体到前三家模拟芯片的基本面而言,圣邦股份属于模拟芯片的龙头,毛利率最高,但经过这一波的上升,估值空间已经大为缩减,距离价值回归尚有一个板的空间,相比来说,南芯科技更为优秀一些,无论是营收趋势,现金流,资本结构还是估值空间,都值得高看一眼;晶丰明源中规中矩,当前股价已经达到估值中枢,而图像传感器的斯特威,只能说这只票营收趋势是真猛,估值空间尚存不小差距。

周末消息面相对寡淡,唯一就是亦庄的人形机器人半程马拉松,毕竟是第一次举办,真心话是有点差强人意,你要是没那个金刚钻,揽什么瓷器活呢,个人觉得对周一的人形机器人板块略显利空,当然从成长的角度,我们还是要给与这个行业足够的容忍度和发展空间的。

大盘而言,还是那句话,相信最困难的时期已经过去,不预测,只应对,且走且看。

Thanks GOD, 终于又完成了一篇文章。

老规矩, 个人研判, 不做投资推荐, 欢迎加关, 点赞,转发

孔东亮配资炒股用什么软件, CPA

上一篇:哪个股票交易平台好 告诉你的女儿:结婚后不管家境怎样,也要婆婆给足“三样东西”

下一篇:没有了